PER : le plan d'épargne retraite de la MACSF est adapté à tous les profils d'épargnants

Baptisé RES Retraite, le plan d'épargne retraite de la MACSF propose une gestion financière libre entre des fonds d'investissement soigneusement sélectionnés ou une gestion "à horizon" choisie selon la sensiblité au risque de l'épargnant. Il est ouvert à tous les professionnels de santé, qu'ils soient déjà sociétaires ou non, ainsi qu'à leurs proches.

L'objectif du plan d'épargne retraite RES Retraite est d'aider les professionnels de santé à se constituer une épargne ou à optimiser leur stratégie retraite, afin de profiter d’un complément de revenus, versé en capital ou en rente, au moment de la retraite.

Pendant la vie active : un contrat alimenté en toute liberté

En période d’activité professionnelle, le professionnel de santé alimente son contrat en toute liberté : par des versements ponctuels et/ou des versements réguliers selon son choix et son épargne disponible. La tarification du RES Retraite est très concurrentielle avec notamment 0,6 % de frais sur les versements réguliers.

Au moment du départ à la retraite : une sortie en rente ou capital

Au départ à la retraite, chaque professionnel de santé choisit la façon dont il profite de son épargne : en capital ou en rente. En choisissant la rente, il peut demander une option de réversion et/ou une option d’annuités garanties, afin de transmettre à ses proches tout ou partie de la rente en cas de décès, sous certaines conditions. Les conseillers MACSF peuvent accompagner les épargnants dans leur choix.

La composition du contrat RES Retraite

Pour alimenter l'épargne retraite, le professionnel de santé a le choix entre le fonds en euros retraite de la MACSF, une référence, et 15 unités de compte. Ce panel de supports d’investissement permet une bonne diversification du contrat.

Dès l’adhésion, un conseiller MACSF pourra aider l'épargnant à choisir les supports d’investissement qui correspondent le mieux à ses objectifs, car il existe un risque de perte en capital sur les unités de compte. L'épargnant peut gérer librement son contrat et composer son allocation d’actifs. C’est la gestion libre. Il peut également bénéficier de la gestion à horizon, particulièrement adaptée aux produits de retraite.

Pour aider l'épargnant à composer au mieux son contrat, la MACSF a élaboré 3 profils de gestion à horizon :

- un profil prudent

- un profil équilibré

- un profil dynamique

Ces trois profils permettent de choisir une solution de gestion adaptée à chaque profil d’investisseur, en prenant en compte le niveau de risque et la recherche de rendement potentielle.

Des avantages fiscaux plus souples

Lors de chaque versement volontaire sur le RES Retraite l'épargnant a le choix entre la déduction fiscale ou la non-déduction. Selon son choix et son statut, il ou elle bénéficiera de la déductibilité du revenu dans des conditions identiques à la déductibilité existant aujourd’hui sur les contrats de retraite Madelin (pour le professionnel libéral) ou sur les PERP (pour le salarié).

A la retraite, le complément de revenu, sous forme de rente ou de capital, sera soumis à une fiscalité différente en fonction des choix lors des versements volontaires (déductibles ou non déductibles) et du type de sortie choisi. Le PER peut don être une opportunité pour l'épargnant d'optimiser ses économies d'impôts.

En savoir plus :

- consultez nos fiches sur le fonctionnement, la fiscalité et les supports financiers du RES Retraite

- consultez le dossier Loi Pacte et Epargne retraite sur macsf.fr

- consultez la vidéo avec trois exemples d'économies d'impôts réalisées grâce au PER

La gestion financière

La rès solide réputation de la MACSF est basée sur la qualité du fonds en euros, qui offre des perspectives excellentes et durables. De surcroît, la MACSF tient à proposer une sélection d'unités de compte de référence, choisies avec soin et suivie de très près.

La simplification

La MACSF va simplifier les modalités de versement, d'arbitrage et de sortie. Dans cette logique, nous offrirons des modalités digitales aux sociétaires afin qu'ils puissent gérer le plus simplement leur contrat.

La qualité de service

En matière d'épargne retraite, la qualité de gestion, de service et de conseil est bien entendue essentielle. La MACSF facilite par exemple les démarches de transferts.

-

Des frais sur versement de 0,60% en prélèvement automatique et de 3% seulement pour les versements libres

-

Des frais de gestion de 0,50%

- Aucuns frais d'arbitrages ou de changement de profil

Pour piloter votre épargne sur le RES Retraite, le contrat donne le choix entre une gestion libre, pour les investisseurs avisés, avec plusieurs options gratuites d'arbitrages automatiques ou une gestion à horizon, qui sécurise progressivement le capital à l'approche du départ à la retraite.

3 profils de gestion à horizon

-

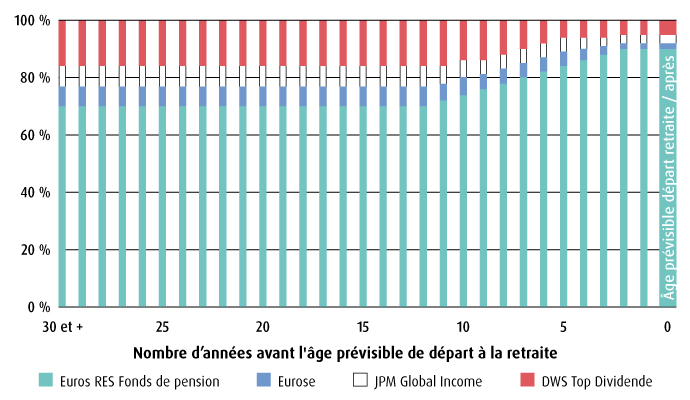

Le profil Détente (Prudent)

C'est le profil le plus sécurisé. La part du fonds en euros est d'au moins 70% tout au long de la phase d'épargne. Elle atteint 90% deux ans avant l'âge prévisible de départ à la retraite.

-

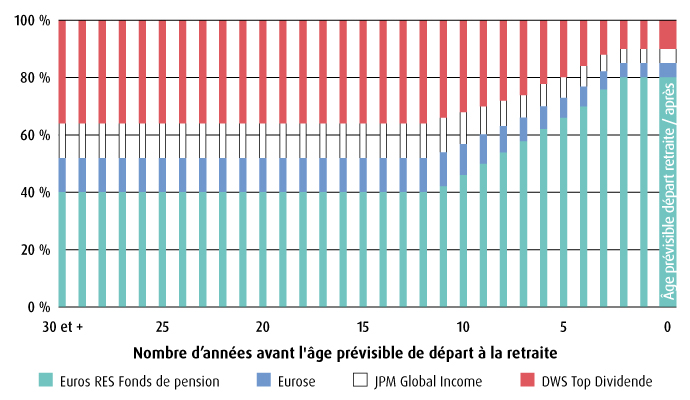

Le profil Harmonie (Equilibré)

Ce profil propose une répartition équilibrée entre fonds en euros, actions et obligations. Combinant sécurité et dynamisme, il correspond à une prise de risque modérée. De 40% jusqu'à 12 années avant la retraite, la part du fonds en euros monte à 66% cinq ans avant la retraite et atteint 80% deux ans avant.

-

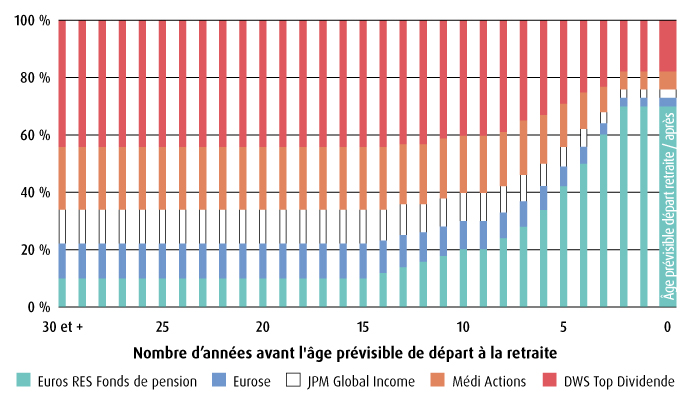

Le profil Tonus (Dynamique)

C'est un profil investi majoritairement en actions, avec une part du fonds en euros qui ne dépasse pas 10% plus de 15 ans avant la retraite pour atteindre 70% deux ans avant le départ à la retraite. Il s'adresse particulièrement aux épargnants recherchant la performance sur le long terme et/ou se situant en début d'activité libérale. Il implique une prise de risque plus importante associée à de meilleures perspectives de rendement.

Un profil Libre pour une totale autonomie

Investisseur avisé, vous répartissez vos placements à votre convenance parmi :

- 15 supports en unités de compte aux niveaux de risque/rendement gradués

- le fonds en euros RES Fonds de pension, garanti en capital

Fiscalité à l'entrée

Les versements volontaires sur un plan d'épargne retraite (PER) bénéficient d’une déductibilité à l’impôt sur le revenu selon la fiscalité en vigueur. Toutefois, sur demande expresse de l'adhérent/assuré, et au plus tard lors de chaque versement, le versement peut être considéré comme un versement non déductible.

Fiscalité à la sortie

- Lors de la liquidation de la retraite en capital, le capital issu de versements déductibles est soumis au barème de l’impôt sur le revenu, le capital issu de versements non déductibles est exonéré de l’impôt sur le revenu ; les plus-values sont soumises à l’impôt sur le revenu et aux prélèvements sociaux selon la fiscalité en vigueur à cette date.

-

Lors de la liquidation de la retraite en rente, la rente est imposée à l’impôt sur le revenu selon le régime fiscal des rentes viagères à titre gratuit pour la part correspondant à des versements déductibles, et selon le régime fiscal des rentes viagères à titre onéreux pour la part correspondant à des versements non déductible ; les plus-values sont soumises aux prélèvements sociaux dans tous cas, selon la fiscalité en vigueur à cette date.

Nos experts

Nos articles liés

10/11/2019

Epargne : pour préparer votre retraite, faut-il opter pour le PER ou l’assurance vie ?

Capital

Lire l'article

![[DOSSIER DE PRESSE] PER - Plan d'épargne retraite](https://storage.googleapis.com/endurance-apps-liip/media/cache/macsf_asset_card_grid_fs/5d88f4221416ef45397f2b6b)

![[VIDEO] Epargne - Alléger ses impôts grâce au PER](https://storage.googleapis.com/endurance-apps-liip/media/cache/macsf_asset_card_grid_fs/5fd1073db36f56088d62dc5e)